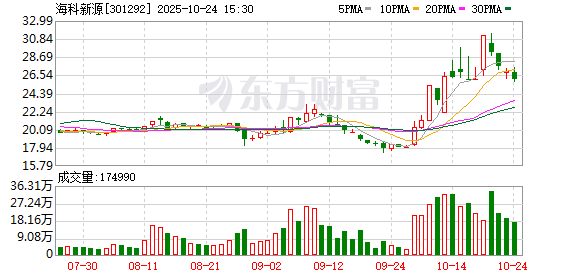

本报讯 (记者王僖)山东海科新源材料科技股份有限公司(以下简称“海科新源”)10月24日晚发布2025年第三季度报告,今年前三季度,该公司实现营业收入36.53亿元,同比增长43.17%。更为突出的是,该公司第三季度的营业收入达到13.37亿元,同比大幅增加80.43%,显示出强劲的加速增长势头。

营收高增背后的原因,主要系报告期内新装置投产,产销量增加所致。从三季报中可以看到,公司的固定资产规模相比期初有显著增加,而在建工程余额则有所下降,这反映了公司正高效地将资本投入转化为实际生产力。

作为电解液关键原材料供应商,海科新源受益于动力电池和储能市场的双轮驱动,前三季度动力端“金九银十”销售旺季及纯电重卡项目推进、储能端政策利好和海外订单斩获,直接拉动电芯产能释放和原材料需求刚性增长,推动公司产销量同步攀升。

值得注意的是,上海有色网10月23日发布的数据显示,六氟磷酸锂、VC(碳酸亚乙烯酯)、FEC(氟代碳酸乙烯酯)和EC(碳酸乙烯酯)等关键品类近期出现集体上涨,六氟磷酸锂价格受供应紧张影响显著抬升,VC报价已达约55000元/吨,FEC升至约45000元/吨,EC涨幅约5%突破4200元/吨。此轮涨价并非成本驱动,而是需求端终端市场提振与供应端企业谨慎策略叠加的结果。然而,这一非成本驱动型上涨发生在第三季度末后,并未体现在海科新源的三季报中——第三季度时原材料价格尚未启动明显上行,海科新源业绩增长主要依赖新产能释放和需求拉动,而非价格因素。这也意味着,第四季度及明年,海科新源有望迎来更强劲的盈利弹性,原材料高位运行将进一步放大其毛利率空间。

在保持高速增长的同时,海科新源亦着眼于长远发展。公司持续强化研发布局,年初至报告期末的研发费用达到约1.21亿元,高于上年同期。此外,报告期末的预付款项较期初增长了73%,这通常被视为企业经营活动趋于活跃、积极备料的前瞻性信号。综合来看,海科新源凭借新产能的释放和持续的研发投入,正展现出强劲的经营活力和值得期待的未来发展潜力。

还没有评论,来说两句吧...