近日,国家金融监管总局披露,恒丰银行重庆分行因掩盖不良贷款等多项违法违规行为,被处以罚款260万元,同时3位责任人遭到警告处罚。值得注意的是,这也是年内恒丰银行被开出的第三张百万元以上的大额罚单。据监管罚单统计,年内恒丰银行因反洗钱业务、信贷业务等多项违规已合计被罚1755.68万元。

近年来,恒丰银行资产质量承压,不良贷款率在股份行中明显偏高,该行还通过大规模公开挂牌转让或转让给控股股东的方式,急于处置不良包袱。另一方面,该行对资本金的渴求也十分明显,除了多次发行二级资本债补充资本外,近期还再次筹划增资扩股,试图缓解核心资本充足率快速下行造成的拖累。

事实上,截至2024年末,该行历史遗留问题带来的未弥补亏损仍然居高不下,未分配利润仍多达-274.01亿元,这也是该行2024年提出“全面启动上市”以来,所面临的诸多考验之一。

信贷业务屡次违规被罚

8月20日,据重庆金融监管局披露,恒丰银行重庆分行因涉及掩盖不良贷款,投资管理不到位,贷款“三查”不尽职三项违法违规行为,合计被罚款共计260万元。

事实上,仅从被罚款金额来看,恒丰银行2025年以来被罚金额大幅超出往年。据不完全统计,截至今年8月20日,恒丰银行被多个金融监管部门合计被处罚1755.68万元,较2024年全年增幅近80%。

上述最新罚单显示,此次被罚涉及恒丰银行多名责任人,时任恒丰银行重庆分行公司一部负责人葛某某,因掩盖不良贷款部分问题,遭到警告并罚款5万元;时任重庆九龙坡支行行长胡某,由于投资管理不到位部分问题遭到警告;时任重庆高新支行行长张某,因贷款“三查”不尽职部分问题遭到警告。

事实上,恒丰银行重庆分行并非首次因贷款“三查”问题遭受处罚,就在2023年8月,重庆分行因2013—2014年授信业务中,存在违规开立贸易背景不真实信用证、授信管理不合规、信贷资金被挪用、贷款“三查”不到位的问题,被处以180万元的罚款,时任九龙坡支行行长彭某某受到取消高管任职资格终身的行政处罚。

对于此次涉及的掩盖不良贷款问题,恒丰银行此前已有多家分支机构先后受罚,此前恒丰银行成都分行、南充分行均因掩盖不良贷款等问题被予以处罚。

以信贷业务为例,该行屡次出现同类违规。今年2月,恒丰银行上海分行因涉及固定资产贷款发放不审慎、未按规定进行贷款资金支付管理与控制、贷款管理严重违反审慎经营规则、同业业务严重违反审慎经营规则、未及时下调非信贷资产风险分类共5项违法违规行为,合计被罚370万元,3名责任人遭到处罚。今年7月,该行又一分支机构——聊城东昌府支行,因信贷业务违规被罚35万元。

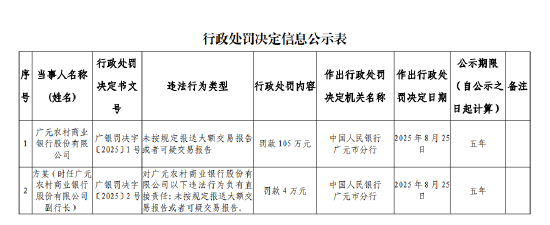

值得注意的是,今年1月,中国人民银行公布的处罚信息显示,恒丰银行因8项违法行为被警告并罚款1060.68万元。其涉及的违法行为包括违反账户管理规定、违反反假货币业务管理规定、占压财政存款、违反信用信息采集与查询规定、未履行客户身份识别义务、未保存客户身份资料和交易记录、未报送大额交易或可疑交易报告,以及与身份不明的客户进行交易。

“甩卖”不良,历史亏损仍有拖累

券商中国记者注意到,为实现不良资产的快速出表,恒丰银行明显加快对不良资产包袱的处置。

今年8月19日,恒丰银行公告称与该行持股46.61%的控股股东山东省金融资产管理股份有限公司(下称“山东金融资产”)构成重大关联交易,该行向山东金融资产开展了不良资产转让业务。

具体来看,该行通过公开竞价的方式进行不良资产转让,山东金融资产通过公开市场充分竞价成为最终买受人,转让价格为54.65亿元,超过该行2025年一季度末资本净额的1%。据介绍,山东金融资产的主营业务系不良资产收购与处置、综合金融服务、资产管理业务等。然而,此笔54.65亿元的不良资产转让,仅占该行不良资产转让的一小部分。

券商中国记者据阿里资产平台梳理,2025年以来至今,恒丰银行多地分行均在处置大额不良资产,其中债权总额超过1亿元的资产包就多达77个,合计总额多达236亿元。另外,低于1亿元的资产包也超过290个。

上述不良资产,主要系恒丰银行成都分行、杭州分行、昆明分行、济南分行等分支机构旗下不良资产,涉及客户债权本金、债权利息等,所处置的资产多为相关债权的抵押物、担保物等,例如地产、股权等。

事实上,从资产质量来看,恒丰银行在股份制银行中排名明显靠后。据2024年财报数据,恒丰银行不良贷款率达1.49%,在12家股份行中排名第9,高于股份行1.22%的平均水平0.27个百分点;拨备覆盖率为154.4%,在股份行中排名第11位,低于平均水平约61.9个百分点。截至去年末,该行不良贷款余额达128.73亿元。

不良资产包袱也对该行经营产生明显拖累。据恒丰银行2024年年报,该行去年信用减值损失达86.13亿元,同比增加19.5%。此外,该行历史遗留亏损也仍保持较大基数。数据显示,该行截至2024年末的未分配利润达-274.01亿元。

评级机构联合资信在对恒丰银行的最新评级报告中表示,该行历史未弥补亏损仍然较大,对核心一级资本形成一定拖累。同时,业务的持续发展对核心资本消耗较快,该行核心资本仍面临补充压力。此外,报告还指出恒丰银行投资资产仍有一定风险敞口,负债结构有待优化。

评级机构中诚信国际也在恒丰银行最新评级报告中指出了恒丰银行面临的诸多挑战,包括宏观经济复苏缓慢及部分行业信用风险暴露对该行业务运营、盈利水平和资产质量带来压力,零售业务基础有待夯实、业务结构有待优化、业务规模扩大对资本补充形成持续压力等。

资本“渴求症”难解,上市之路变数增加

资本是银行抵御风险的最后一道防线,保持合理盈利水平是银行实现资本自平衡的前提。通常而言,商业银行资本金的补充主要分为内源性资本补充和外源性补充,内生资本主要来源于经营利润留存,而外源性补充主要来自于发行二级资本债、永续债、可转债等工具,以及对外增资扩股等手段。

近年来,尽管屡次通过外源性的方式补充资本金,但恒丰银行对资本金的渴求仍未停止脚步。公开资料显示,2020年至2022年三年间,恒丰银行连续三年发行永续债用于补充资本,合计规模达280亿元;2024年,该行分两次发行二级资本债共150亿元,补充二级资本。

多次资本补充,让该行各类资本充足率在经过多年下降之后,在2024年末得到回升,资本充足率、一级资本充足率和核心一级资本充足率分别达13.3%、11.43%和8.92%。然而,仅过了3个月,到2025年3月末该行三项指标均大幅下滑,分别为12.48%、11.07%和8.56%,分别下滑0.82个百分点、0.36个百分点和0.36个百分点。

为抵御资本的快速消耗,进一步补充核心一级资本,该行拟在近期再度开展增资扩股工作。据恒丰银行官网招标信息显示,该行于8月初开展“增资扩股工作采购会计师事务所”。

8月6日,该行在公示中表示,恒丰银行为补充核心一级资本,计划以向特定对象非公开发行方式增资扩股,为尽快推动增资工作落地,拟启动增资扩股筹备工作,按照监管规定和工作需要,需采购会计师事务所,开展审计工作。

作为12家股份制银行中,暂未实现上市的两家银行之一,恒丰银行补充资本的渠道相比其他上市银行明显受限。就在此前,恒丰银行董事长辛树人表示,恒丰银行已经在2024年全面启动上市准备工作。

然而,当前资本消耗和资本补充压力、盈利能力偏弱,历史遗留亏损造成的-274.01亿元未分配利润,以及不良资产压力、内控合规问题等综合因素,均为该行上市之路带来了诸多不确定性。

还没有评论,来说两句吧...