【20250701】【工业硅&多晶硅半年报】生锈齿轮

观点小结-工业硅

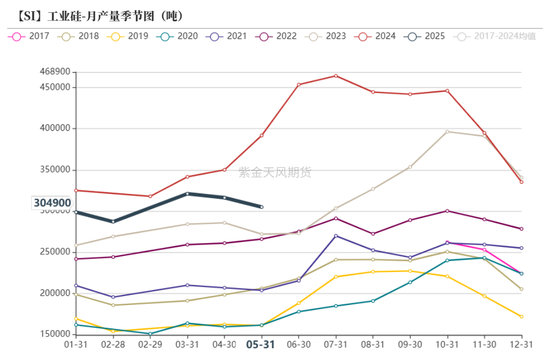

【2025Q2供应展望】对于西南地区而言,Q1开工率已压至极低,历史新低的现货价格下,其复产力度回到去年同期水平的压力增加。6月底新疆头部大厂开启减产,减产持续时间尚未确定,但一定程度上能在短期内推升期货价格,关注其减产持续时间。若大厂仅为阶段性减产,后续或继续延续低价限制其他地区生产的模式,若大厂受自身经营状况影响,出现持续性减产,则需关注期货价格能否反弹至给出西南地区套保利润。但整体来看,丰水期的供应或难出现有效缩减,关注Q4产量下调情况。总产量方面,工业硅2025年产量预计达414万吨,同比减少16%,较此前报告中的预计量有所下调。

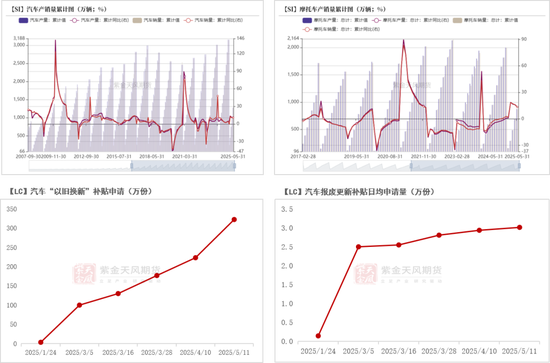

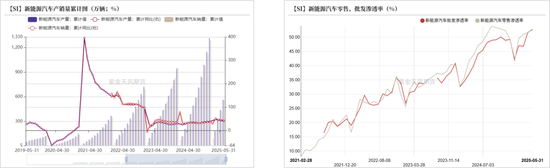

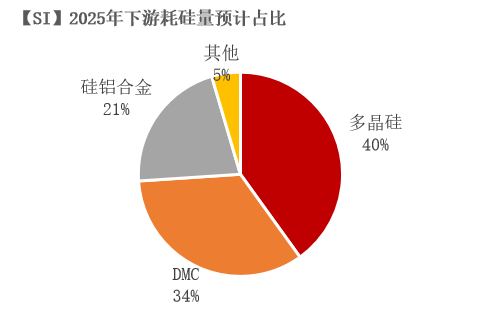

【2025Q2需求展望】1.多晶硅方面,我们仍基于西南生产成本变动,给予部分地区的产能以季节性的开工上调。多晶硅供给侧故事频出,但当前尚未有实质性措施落地,我们暂不根据该部分内容进行硅料产出调整。2.有机硅方面,2025年总产能预计保持稳定,在产能稳定的情况下,关注生产企业的开工调整。H1企业通过降开工挺价,其中Q1挺价效果明显,利润存在修复,但需求未见扩张大趋势,有机硅开工以及产出难见突破,企业开工率预计于历史平均区间内震荡。3.硅铝合金方面,受“以旧换新”政策影响,今年1-5月汽车、新能源汽车产销均表现良好,预计硅铝合金需求继续保持稳定,但需要关注到部分车企库存水平、账期问题或影响企业后续健康发展,可能成为影响工业硅需求的因素之一。总体来看,考虑部分在建、落地可能性较大的新投产能后,预计全年多晶硅、DMC、硅铝合金的耗硅量将分别达到148、125、80万吨。

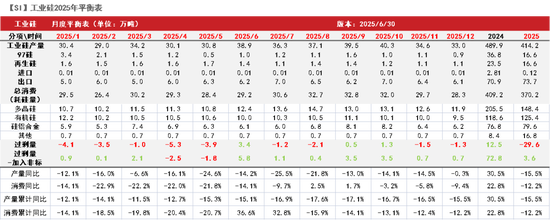

【平衡】2025年工业硅处于供需双减态势,月度方面,考虑到新疆大厂于6月底减产,我们相应调低6、7月单月产量,在减产时间尚未明确的情况下,我们暂计入1个月、保温状态内的减产量。在下游多晶硅复产、适当调高开工的情况下,工业硅丰水期仍显示一定过剩,Q4关注北方产区受低价、可能存在的环保扰动下的减产情况。

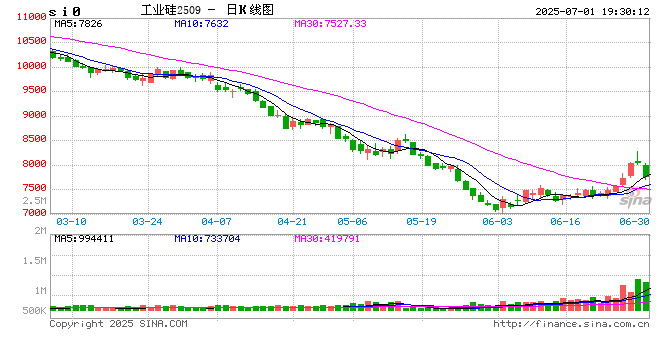

【价格】随着H1成本项单价走跌、北方地区企业陆续套保、下游需求无强支撑,致使Q2无论是交易驱动或是交易估值,都将拉低盘面价格。当前工业硅期货价格再度下探,若各成本项能止跌,静态的成本曲线仍能提供一定参考。

观点小结-多晶硅

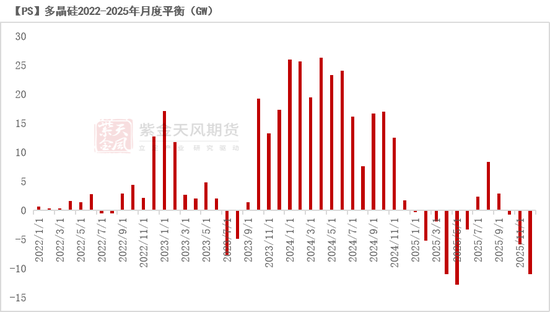

【2025平衡展望】

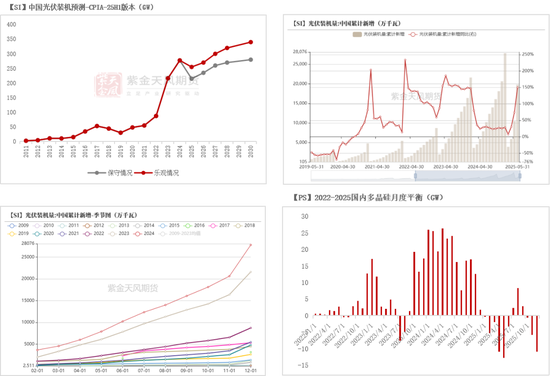

年度:今年国内预计产出125-130万吨的硅料,若仅考虑年内考虑硅料生产和全球终端需求,硅料全年供需处于紧平衡状态。然而国内1-5月光伏新增装机量达198GW,占据此前乐观预测量的78%,即便对于5月新增量是否确实落地存在一定疑问,但H2硅料终端需求存在阶段性下滑的情况似乎已成定局,关注后续国内终端需求情况。多晶硅供给侧故事频出,但当前尚未有实质性措施落地,我们暂不根据该部分内容进行硅料产出调整。

月度:月度平衡方面,在控制全年出货量的要求下,我们仍基于西南生产成本变动,给予部分地区的产能以季节性的开工上调,月度来看,Q3硅料存在累库可能,若Q4仍能出现历史抢装的季节性情况,则Q4或有去库发生。

【价格】

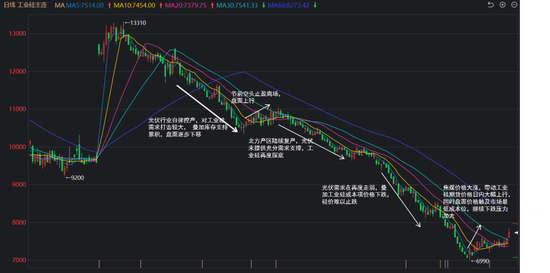

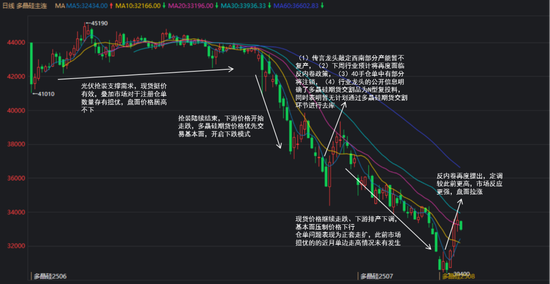

在考虑了Q2相较于Q1的工业硅价格降幅后,多晶硅成本曲线整体有下移。若仅考虑单月平衡,实际上当前月度基本处于紧平衡,盘面价格和所谓的“供需平衡位”并不匹配,期货存在进一步交易了H2装机需求走弱预期的情况。若H2终端需求走弱兑现,成本曲线或能提供一定支撑参考,暂关注头部块状硅生产最低成本2.8-2.9万元/吨支撑的有效性。

此外,近期“反内卷”问题提上日程,产量层面我们暂不做调整,但期货价格或优先计价看涨情绪,关注期货价格波动情况。

2025H1回顾

行情回顾-SI

行情回顾-PS

工业硅:总产量累计同比收缩 北方贡献主要增量(百川)

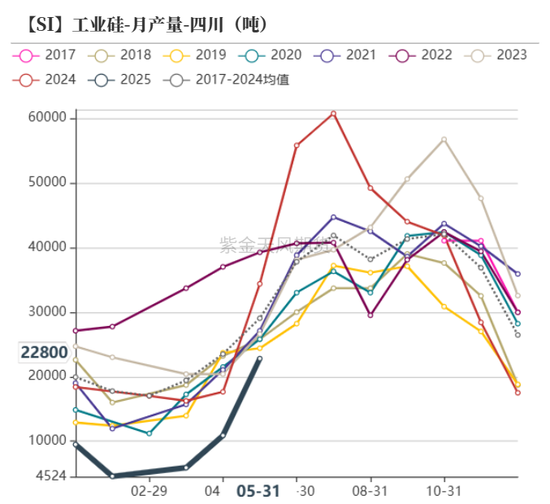

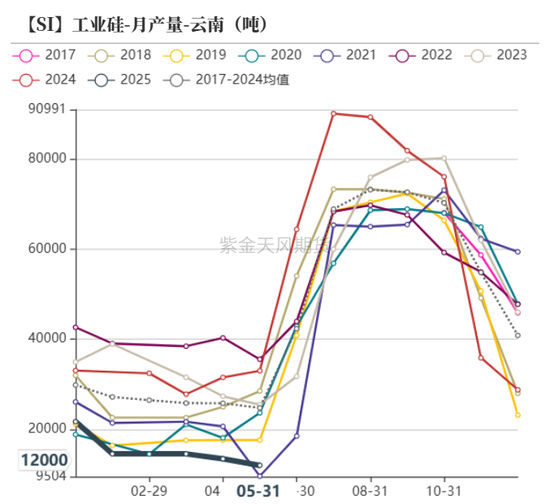

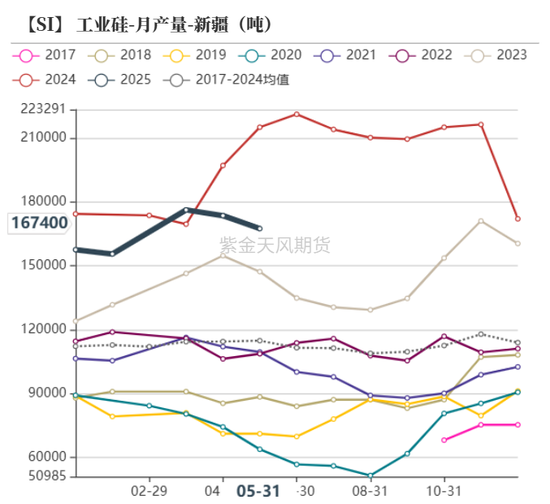

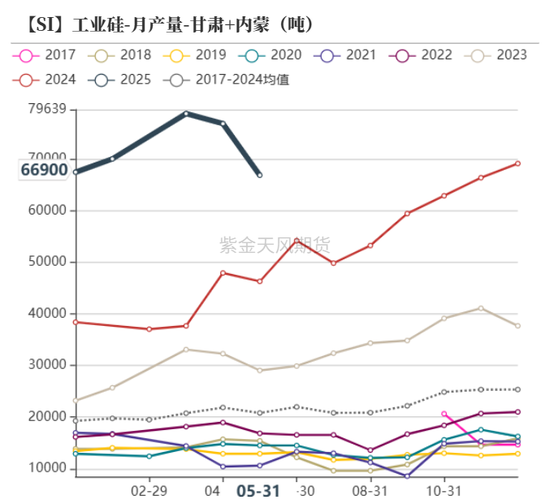

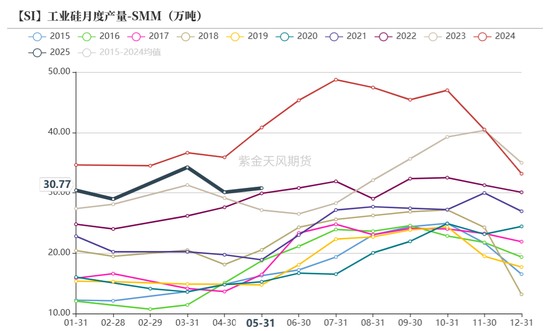

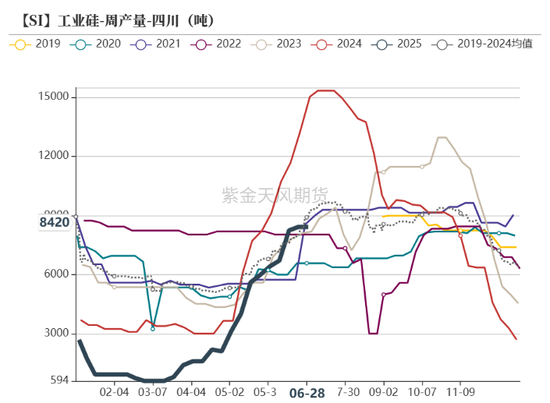

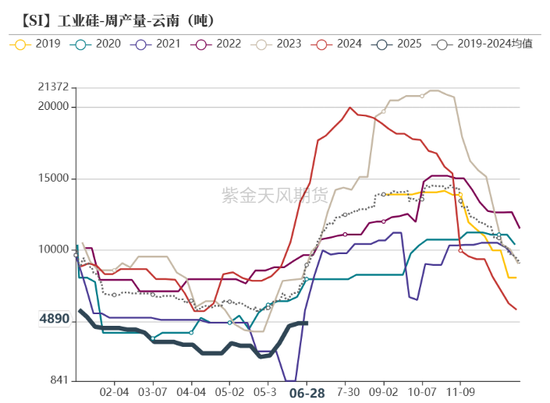

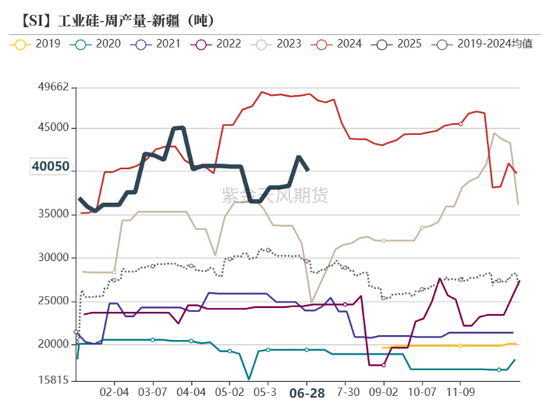

就全国整体来看,Q1工业硅产量同比下滑明显。据百川盈孚统计,2025年1-2月国内工业硅累计产量152.79万吨,较去年同期减少19.86万吨,同比-11.5%。其中,2月节后起,新疆大厂有复产,且产量整体表现稳定,甘肃、内蒙贡献一定增量,4月起月产量环比已开始走弱,四川进入丰水期后复产提速,云南1-5月开工暂维持在较低水平。

分产区来看,2025年1-5月,新疆产量累计达83.0万吨,累计同比增长-10.7%,贡献全国产量的54.3%;四川累计产量5.4万吨,累计同比-48.2%,云南累计产量7.6万吨,累计同比-51.7%,西南两地产量分别占全国产量的3.5%、5.0%。此外,甘肃、内蒙产出同比增长显著,累计产量分别为16.8、19.2万吨,累计同比增长88.9%、62.3%,产量合计占全国的23.6%。

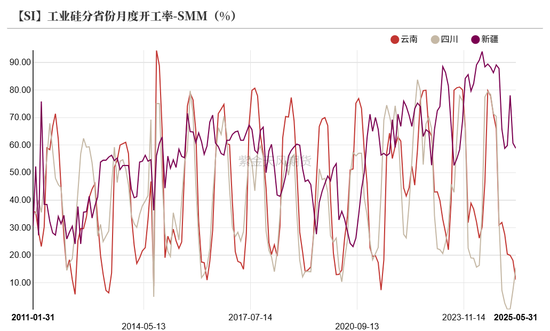

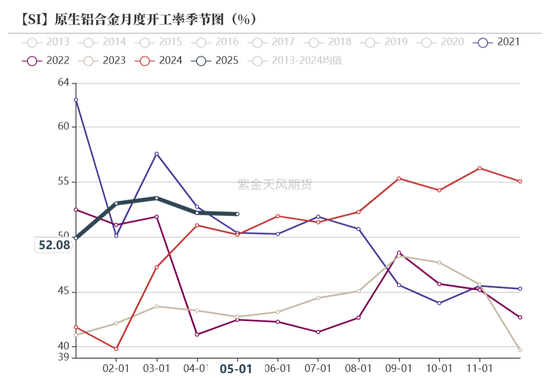

工业硅:西南开工率未有明显走高(SMM)

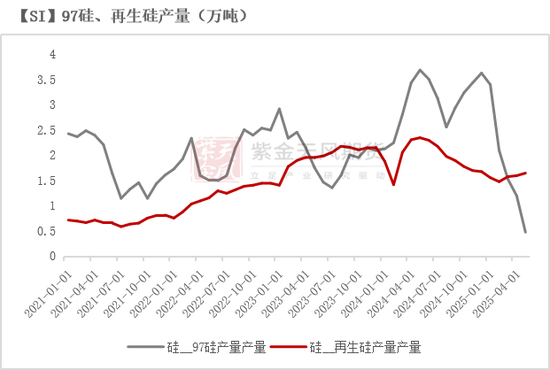

据SMM数据统计,2025年1-5月工业硅累计产量154.43万吨,同比减少15.3%。非标产量方面,2025年1-5月,97硅累计产量8.7万吨,累计同比-39.2%,再生硅累计产量7.9万吨,累计同比-21.5%。

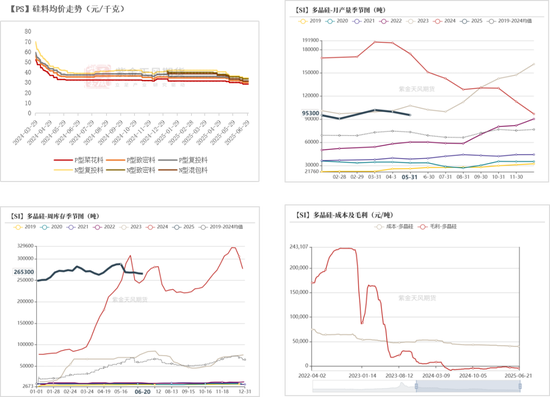

多晶硅:产量表现稳定 价格再度走跌

2025年1-5月,多晶硅累计产量达48.24万吨,同比减少41.17万吨,累计同比-46.05%。

若从1-5月产量及库存来看,自律对产出的约束确有效果,但随着终端抢装结束,硅料需求走弱,较低的开工似乎也难以对挺价起到作用,4月下旬起,硅料价格再度走跌。

2025年1-5月,各品质硅料均价从3.35-4.20万元/吨跌至2.85-3.45万元/吨(不包括颗粒硅),跌幅达15%-20%。

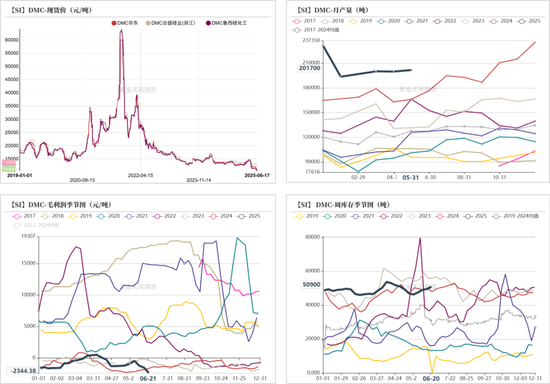

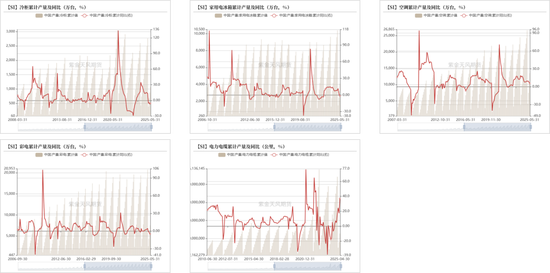

有机硅:价格变化延续季节性

2025年1-5月,DMC累计产量达102.65万吨,同比增18.49万吨,累计同比增长21.96%。

下游补货叠加DMC开工降负荷,涨价兑现,DMC生产毛利润显著修复,节后DMC价格从节前12800元/吨上涨至14100元/吨,涨幅达10%。但随着补货陆续结束,有机硅价格再度回落。

1-5月有机硅价格走势延续季节性,利润未见持续性修复,产量及需求表现稳定。

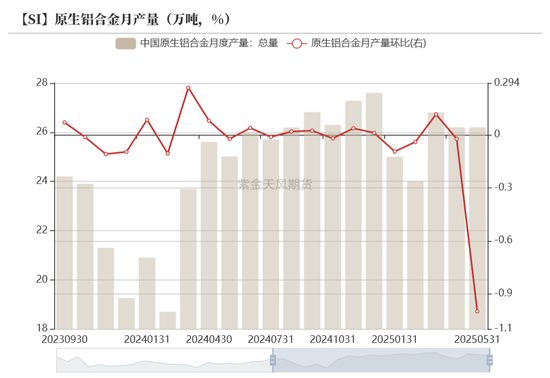

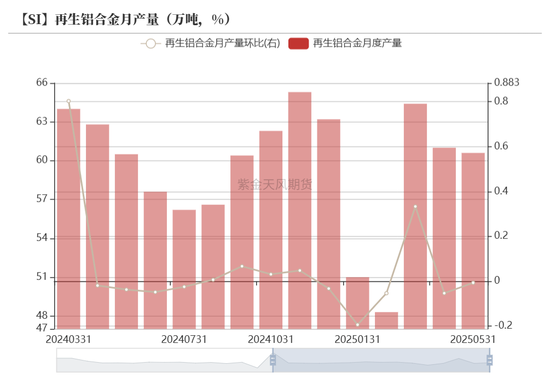

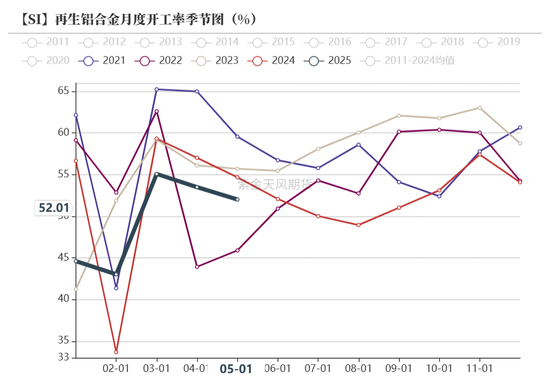

铝合金:生产表现平稳

2025年1-5月,再生铝合金、原生铝合金累计产量分别达到285.3、128.1万吨,累计同比分别+1%、12%。

铝合金需求同样表现稳定。春节期间原生铝合金、再生铝合金开工率降至历史最低后修复缓慢,且由于下游实际需求有限,再生铝合金开工率、涨幅有限。

2024年工业硅出口稳定 多晶硅、DMC出口同比增长显著

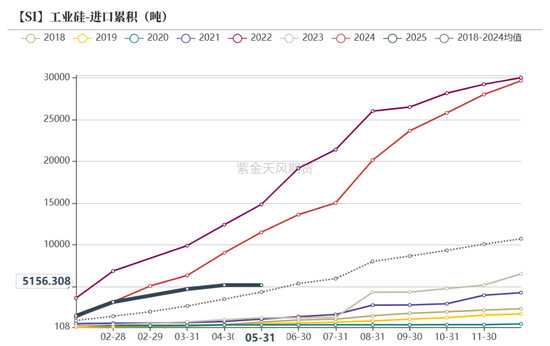

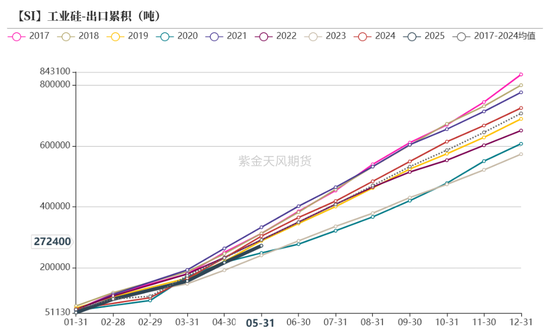

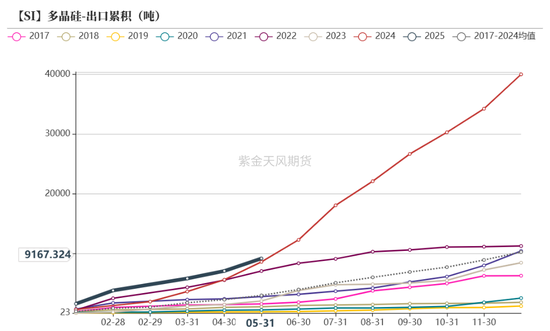

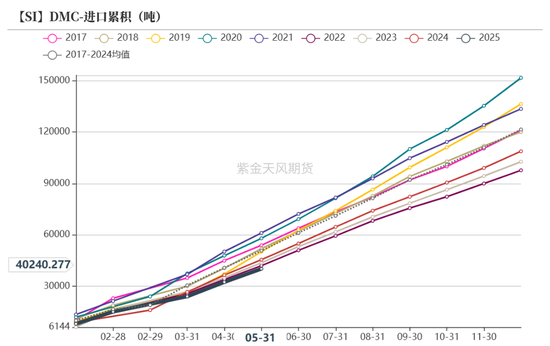

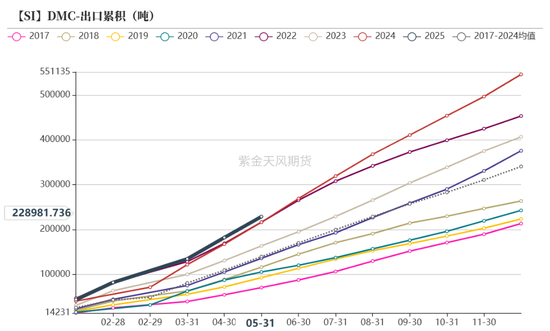

2025年1-5月工业硅、多晶硅、有机硅累计进口分别达0.52、1.01、4.02万吨,累计同比分别-55.14%、-42.72%、-11.69%,累计出口分别达27.24、0.92、22.90万吨,累计同比分别-10.31%、+6.68%、5.77%。

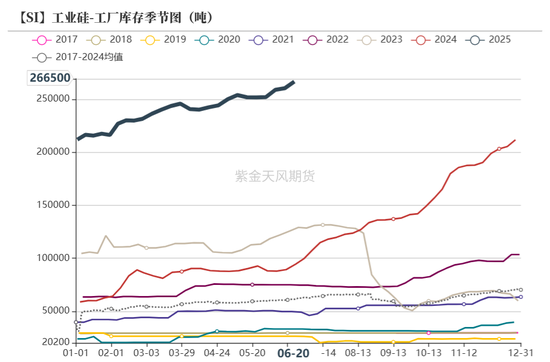

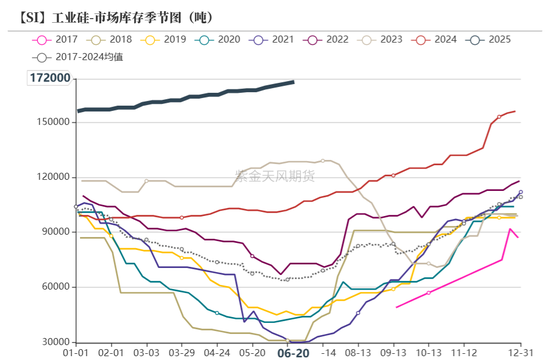

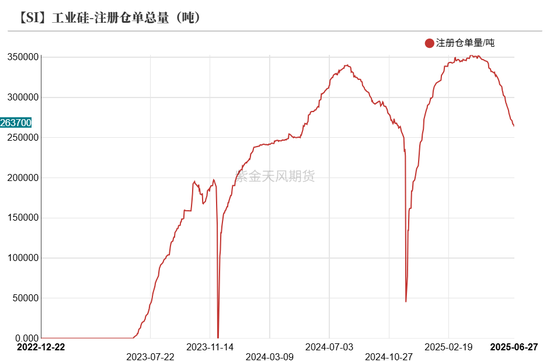

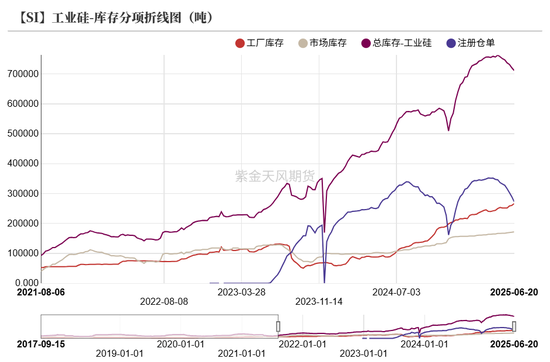

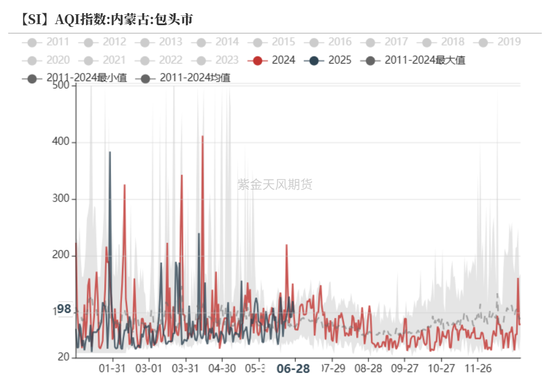

工业硅:总库存压力小幅缓解(百川)

工业硅库存总量依旧持于高位,但5月起已有边际去库,主要去库项为注册仓单。

根据百川数据显示,截至6月27日,工业硅工厂库存达26.55万吨、市场库存达17.20万吨,两者合计达43.75吨(不包含仓单),此外,注册仓单共26.37万吨,总库存共70.12万吨,较5月2日库存最高位减少6.20万吨。

成本和利润:

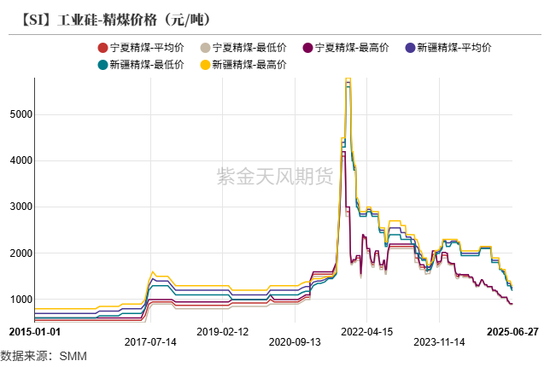

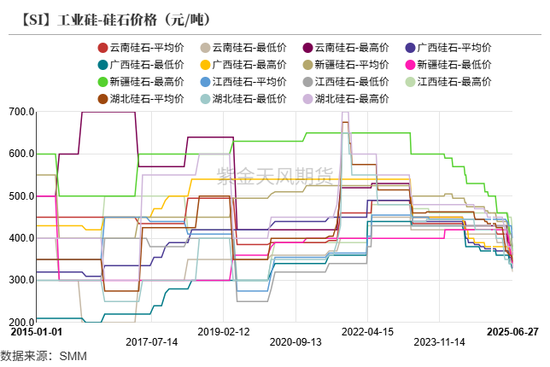

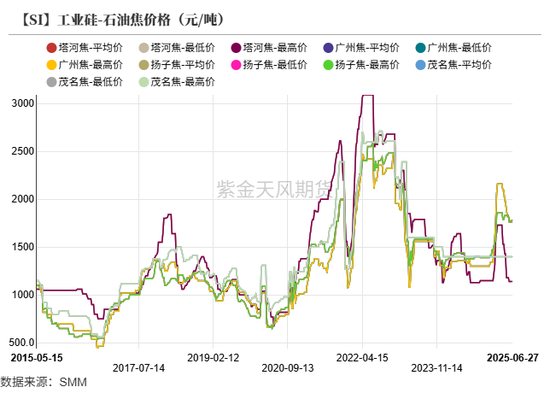

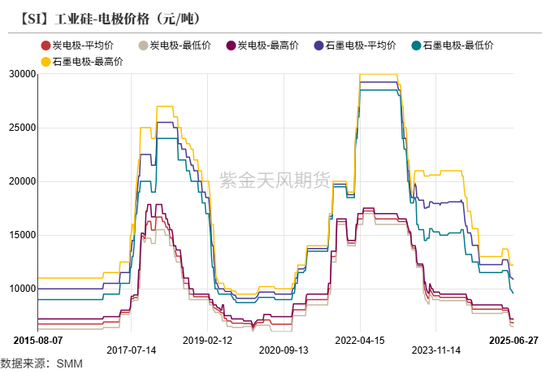

成本项单价下跌给出硅价下方空间

成本项价格出现不同程度下调

今年以来,工业硅生产成本项出现了不同程度的下滑,6月底各项单价对比春节前后,其中硅石价格下跌20-90元/吨,石油焦价格下跌70-510元/吨,硅煤价格下跌260-600元/吨,电极价格下跌800-1900元/吨。

若简单以各项均价的跌幅、以及全煤工艺计算成本变化,单价的下跌对成本影响在602-1352元/吨。

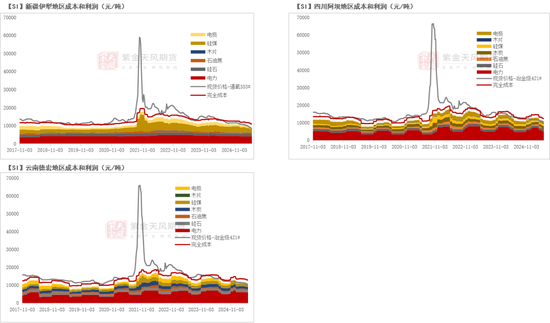

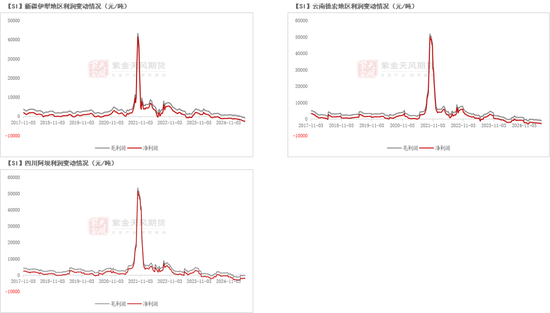

主产区今年理论亏损加剧

我们选取个别地区的历史成本及利润走势看,工业硅25H1理论亏损情况加剧,现货价格已显著低于完全成本,同时也已低于现金流成本。其中,西南两地枯水期现货报价已接近去年丰水期的现金流成本。

西南复产难有良好的利润支持

就H1利润走势来看,行业理论亏损有进一步加剧,其中新疆在原料价格走跌的情况下,亏损程度低于预期,实际亏损或从4月下旬、现货价格加速下跌开始。

丰水期随着西南电价下调,地区生产利润或有修复,但基于羸弱基本面,利润空间或极其有限,难以为西南复产提供良好的利润支持,关注6月新疆大厂减产对期货价格的拉动作用,或能促使西南复产。

工业硅:关注供应压力缓解情况

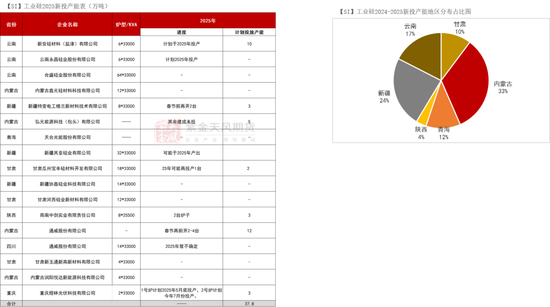

新产能释放期拉长

2025年1-5月,工业硅新产能投放进度缓慢,在当前基本面、价格下,我们暂对后期新产能的建设、投放均持悲观态度,工业硅需面临产能出清而非产能建设,且在极致的压价下,企业已进行积极降本,新建产能成本能否低于原有产能成本或需再做计算。

分地区来看,2024-2025计划新产能主要分布在新疆、云南、内蒙古、甘肃等地,占比分别达24%、17%、33%、10%,新产能向北扩张趋势显著。

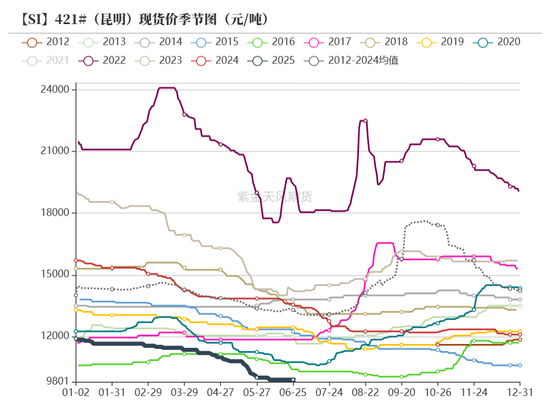

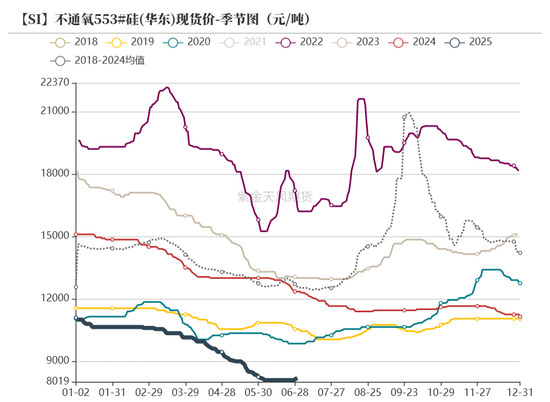

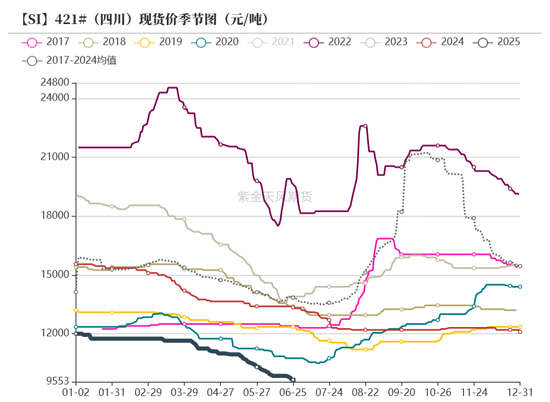

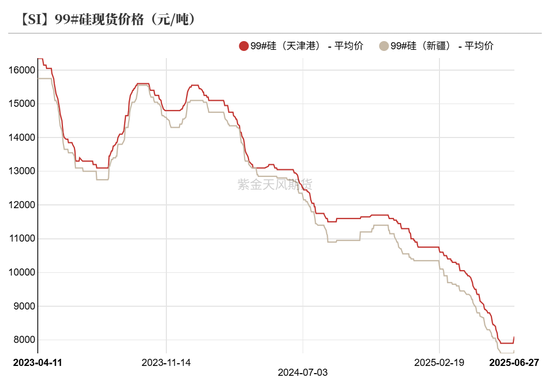

价格创历史新低

25H1价格走势来看,工业硅现货价格均已创下历史新低。Q2工业硅基本面修复有限,同时现货计价成本项下调,工业硅现价进一步走跌,此前季报中提及的“历史最低价支撑”失效。

结合前文提及的利润情况,主产区理论上均处于亏损状态,其中对于西南地区而言,Q1开工率已压至极低,历史新低的现货价格下,其复产力度回到去年同期水平的压力加大。

关注大厂减产持续时间

四川地区个别硅厂在政府要求、小水电优势等条件下,已开启复产,当地部分上下游一体化企业同样开启复产,当前四川产量攀升速度较快,关注后续攀升高度。

云南地区今年以来开工暂维持在低位,在没能提前锁价的情况下,期现价格似乎不具有产销性价比,云南地区丰水期产量同比或出现明显下调。

6月底新疆头部大厂开启减产,减产持续时间尚未确定,但一定程度上能在短期内推升期货价格,关注其减产持续时间。

若大厂仅为阶段性减产,后续或继续延续低价限制其他地区生产的模式,若大厂受自身经营状况影响,出现持续性减产,则需关注期货价格能否反弹至给出西南地区套保利润。但整体来看,丰水期的供应或难出现有效缩减。

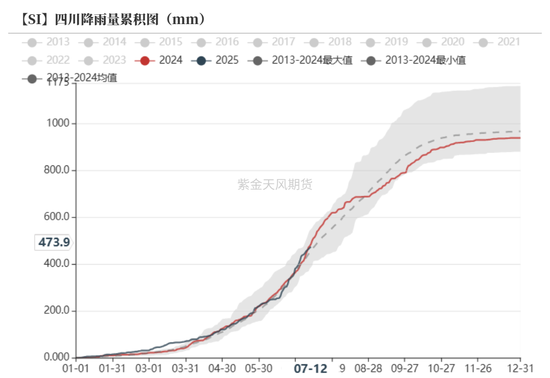

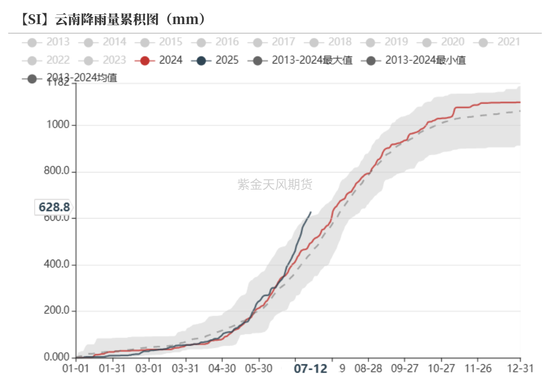

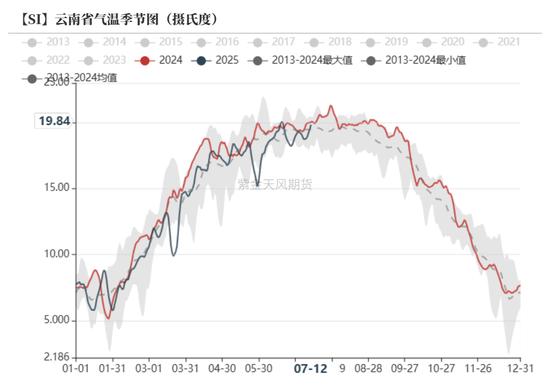

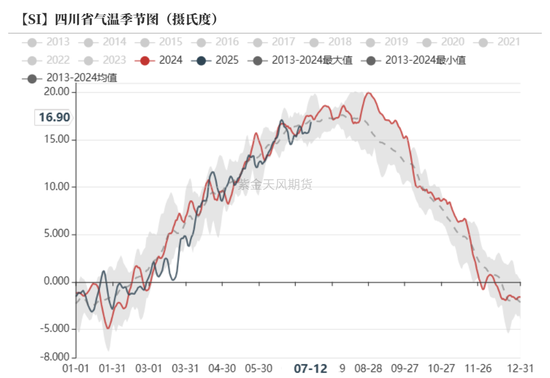

天气、环境扰动不可忽视

天气因素也为重要的季节性扰动,西南地区降水、气温表现良好,复产暂不存在天气扰动。

天气、环境扰动不可忽视

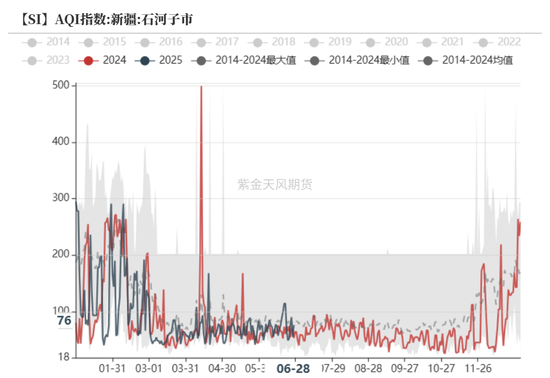

环境污染方面,我们选取工业硅部分北方产区的AQI指数做参考,就历史数值来看,Q3一般为全年环境情况最优时期,而11月至次年Q2,环境污染有加剧倾向。

目前新疆地区环境污染影响基本解除,内蒙、甘肃或仍有短暂加剧的倾向,但其可能的生产调整对工业硅基本面的影响或也有限。

供应展望小结

2025年1-5月,工业硅新产能投放进度缓慢,在当前基本面、价格下,我们对后期新产能的建设、投放均持悲观态度,工业硅需面临产能出清而非产能建设,且在极致的压价下,企业已进行积极降本,新建产能成本能否低于原有产能成本或需再做计算。

对于西南地区而言,Q1开工率已压至极低,历史新低的现货价格下,其复产力度回到去年同期水平的压力增加。6月底新疆头部大厂开启减产,减产持续时间尚未确定,但一定程度上能在短期内推升期货价格,关注其减产持续时间。若大厂仅为阶段性减产,后续或继续延续低价限制其他地区生产的模式,若大厂受自身经营状况影响,出现持续性减产,则需关注期货价格能否反弹至给出西南地区套保利润。但整体来看,丰水期的供应或难出现有效缩减,关注Q4产量下调情况。

落后产能的淘汰同样需要列入关注项,但作为产能整合方法之一的园区建设,在实际推进过程中受阻,而其他相关政策如何出台同样存在不确定性,但考虑到大厂技改显著提升产量、其余建成未投的产能也能够弥补产量缺口,落后产能淘汰引发的或是阶段性的情绪行情,关注后续政策调整情况。

总产量方面,工业硅2025年产量预计达414万吨,同比减少16%,较此前报告中的预计量有所下调。

多晶硅:有故事的“多同学”

硅料历史库存消化压力暂难缓解

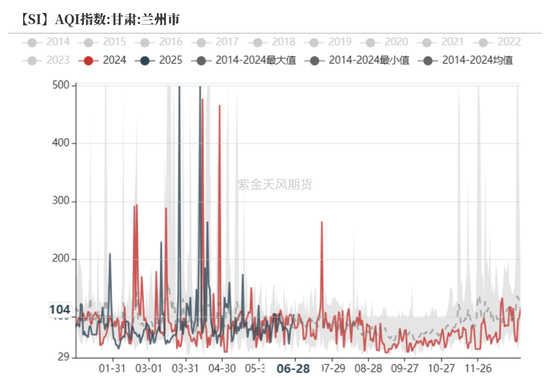

截至6月底,国内多晶硅、硅片、电池片的库存总量分别为26.98万吨(相当于112GW装机)、20.11GW、16.33GW,截至5月底,国内组件库存为24.76GW。硅料、硅片库存表现较为稳定,电池片累库速度较快。

若进一步考虑下游原料等隐性库存,整体量级或在292GW左右,历史库存的消化压力暂难缓解。

光伏新增装机预测出现难题 需求阶段性走弱或难避免

在此前一季度的装机预测中,中国年新增装机预计达215-255GW,全球年新增装机达531-583GW,对应该多晶硅的消耗分别在54-64万吨、127-140万吨。然而数据显示,国内1-5月光伏新增装机量达198GW,占据乐观预测量的78%。即便对于5月新增量是否确实落地存在一定疑问,但H2硅料终端需求存在阶段性下滑的情况似乎已成定局。

而今年国内预计产出125-130万吨的硅料,若仅考虑今年考虑硅料生产和全球终端需求,硅料全年供需处于紧平衡状态。

在月度平衡方面,在控制全年出货量的要求下,我们仍基于西南生产成本变动,给予部分地区的产能以季节性的开工调整,月度来看,Q3硅料存在累库可能,若Q4仍能出现历史抢装的季节性情况,则Q4或有去库发生。

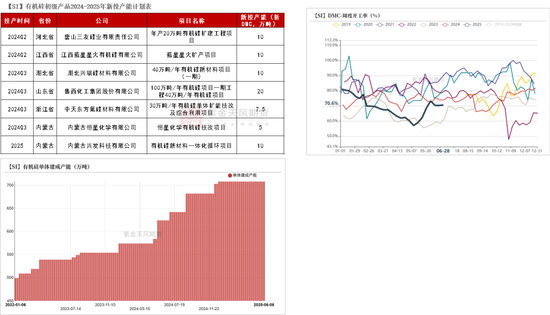

2025年硅料新产能投放不容乐观

多晶硅新投产能主要布局于北方,其中2024-2025内蒙、青海、新疆、云南新投产能合计占比分别为27%、18%、23%、24%。

就2025年可能投放的产能来看,海东红狮、陕西天宏、新疆其亚等或有产出,但一方面多晶硅行情暂时未见起色,另一方面,行业自律对新进产能的稳定出量难言友好,整体来看,今年年多晶硅新产能投放,以及投放后的出量或不容乐观。

有机硅:等待新的终端需求增量

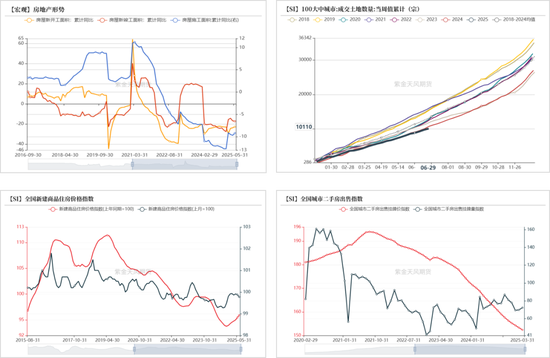

对房地产行业带来增量的期许或需降低

截至2025年5月,房屋竣工面积累计同比下降17.3%;房屋施工面积累计同比下降9.2%;房屋新开工面积累计同比下降22.8%。

城市土地累计成交量低于历史均值,新房、二手房价格未见显著起势,地产行业整体景气程度的修复仍需时日,但伴随修复或已不是商品房的加速增量,而是库存的消化,其中新开工面积的累计同比下滑有所印证。

对于有机硅行业而言,在重要需求侧的产品难见增量的情况下,亟需找到新的发展方向,一方面提高有机硅产品技术含量,另一方面找寻新的终端需求方向,此外,若需求调整弹性较小,有机硅自身或也将面临产能出清境况。

电子电器产量增幅稳定 关注2025以旧换新

截至2025年5月,家用电器累计产量及累计同比增速下滑,较去年同期而言表现不佳,在地产修复带来的需求增量预期已有减弱的情况下,后续或需关注依旧换新政策对家电增长的推动。

但电力电缆方面,或受去年同期基数偏低影响,今年1-5月累计产量增速较高。

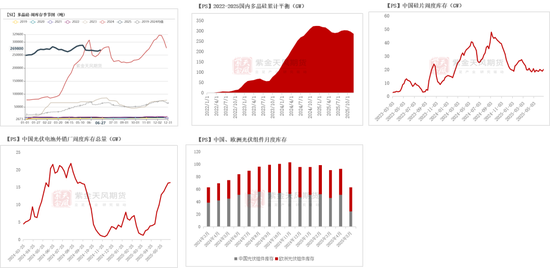

总产能保持稳定 关注开工率调整

2025年总产能预计保持稳定,在产能稳定的情况下,关注生产企业的开工调整。H1企业通过降开工挺价,其中Q1挺价效果明显,利润存在修复,但需求未见扩张大趋势,有机硅开工以及产出难见突破,企业开工率预计于历史平均区间内震荡。

硅铝合金:

耗硅量同比预计增长4%

关注以旧换新对汽车产销的拉动

2025年1-5月,汽车产销累计同比分别+11.1%、+10.9%,摩托车产销累计同比分别为+13.43%、+13.45%。

“以旧换新”换新方面,今年以来,汽车“以旧换新”补贴申请继续增加,日均申请量较为稳定,考虑到去年“以旧换新”为4月出台,今年1-5月汽车产销同比高增一定程度上受政策影响,预计后续该政策对汽车需求仍有一定拉动作用。

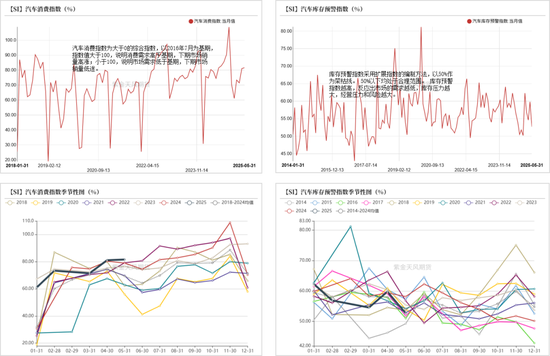

汽车消费指数上行 库存预警指数回落至历史偏低位

截至2025年2月,国内汽车库存、消费预警指数分别为52.70%、81.6%。

目前汽车销售表现较好,库存预警指数下滑至历史平均低位,消费指数环比走高。

新能源汽车产销及渗透率较高 但需关注车企后续经营状况

2025年1-5月,国内新能源汽车产量、销量累计分别达569.90万辆、560.8万辆,累计同比分别增长45%、44%。渗透率方面,5月国内新能源汽车零售渗透率达52.9%,同比增加5.9个百分点,批发渗透率达52.6%,同比增加8.4个百分点,渗透率同比显著提高,但后续进一步上行或存压力。此外,同样需要关注到,部分车企库存水平、账期问题或影响企业后续健康发展,关注车企的后续生产调整。

整体来看,考虑到政策支持汽车消费与新能源车企减产预期同时存在,我们给予下游硅铝合金耗硅量4%的小幅增长。

需求展望小结

多晶硅方面:

(1)国内1-5月光伏新增装机量超预期,即便对于5月新增量是否确实落地存在一定疑问,但H2硅料终端需求存在阶段性下滑的情况似乎已成定局。若仅考虑今年考虑硅料生产和全球终端需求,硅料全年供需处于紧平衡状态,但硅料历史库存问题仍待解决。在月度平衡方面,我们仍基于西南生产成本变动,给予部分地区的产能以季节性的开工调整,月度来看,Q3硅料存在累库可能,若Q4表现出历史抢装的季节性情况,则Q4或有去库现象。

(2)多晶硅供给侧故事频出,但当前尚未有实质性措施落地,我们暂不根据该部分内容进行硅料产出调整。

有机硅方面,2025年总产能预计保持稳定,在产能稳定的情况下,关注生产企业的开工调整。H1企业通过降开工挺价,其中Q1挺价效果明显,利润存在修复,但需求未见扩张大趋势,有机硅开工以及产出难见突破,企业开工率预计于历史平均区间内震荡。

硅铝合金方面,受“以旧换新”政策影响,今年1-5月汽车、新能源汽车产销均表现良好,预计硅铝合金需求继续保持稳定,但需要关注到部分车企库存水平、账期问题或影响企业后续健康发展,可能成为影响工业硅需求的因素之一。

总体来看,考虑部分在建、落地可能性较大的新投产能后,预计全年多晶硅、DMC、硅铝合金的耗硅量将分别达到148、125、80万吨。

年度平衡表

平衡表-SI

平衡表关注点:

2025年工业硅处于供需双减态势,下游有机硅、铝合金耗硅仍有一定增量,但多晶硅年产量同比减少28%,拉低需求总量,2025年总需求同比预计-12%,产量同比预计-16%。

月度来看,考虑到新疆大厂于6月底减产,我们相应调低6、7月单月产量,在减产时间尚未明确的情况下,我们暂计入1个月、保温状态内的减产量。在下游多晶硅复产、适当调高开工的情况下,工业硅丰水期仍显示一定过剩,Q4关注北方产区受低价、可能存在的环保扰动下的减产情况。

月度平衡-PS

平衡关注点:

我们以国内“多晶硅-硅片”环节推导多晶硅月度平衡。月度产量方面,1-5月开工率稳定于低位,可以说产量层面的自律成果显著,但终端需求的走弱向上传导,硅料价格难以避免再度回落。

市场信息传头部大厂于西南的产能预计将开启或维持生产,且暂未证伪,因此我们适当调整云南、四川的产能开工,如前文,由于当前硅料总开工维持在低位,因此季节性的开工变动将明显体现在月度平衡中。后续关注装机走弱兑现、年底季节性抢装情况。

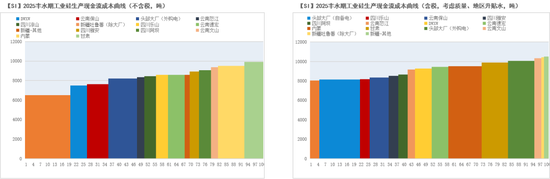

成本曲线

SI:震荡探底

工业硅西南主产区生产成本存在季节性调整的情况,导致工业硅全年平均生产成本曲线的参考意义有限,因此我们将根据不同电价水平时期制作定期生产成本曲线,其中x轴为累计产量占比。

我们在此前的报告中提及,当时价格已触及市场最低现金流成本(含税),盘面基本触底,但随着H1成本项单价走跌、北方地区企业陆续套保、下游需求无强支撑,致使Q2无论是交易驱动或是交易估值,都将拉低盘面价格。当前工业硅期货价格再度下探,若各成本项能止跌,静态的成本曲线仍能提供一定参考。

此外,丰水期西南地区成本有刚性下调,各产区成本差距缩小,价格对于复产的触发速度相对较快,供应出现有效收缩的难度有加大,若考虑成本中枢上调对价格、供应的影响,时间或许需延至Q4。

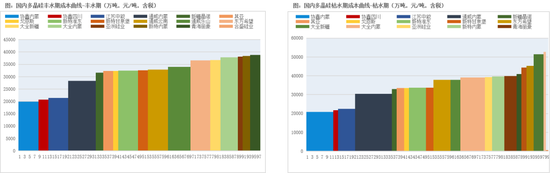

PS:关注H2需求情况

多晶硅有部分产能分布于西南地区,生产成本波动较大,因此我们同样区分时间给出多晶硅成本曲线。

在考虑了Q2相较于Q1的工业硅价格降幅后,多晶硅成本曲线整体有下移。若仅考虑单月平衡,实际上当前月度基本处于紧平衡,盘面价格和所谓的“供需平衡位”并不匹配,期货存在进一步交易了H2装机需求走弱预期的情况。

若H2终端需求走弱兑现,成本曲线或能提供一定支撑参考,暂关注头部块状硅生产最低成本2.8-2.9万元/吨支撑的有效性。

作者:陈琳萱

从业资格证号:F03108575

交易咨询证号:Z0021508

联系方式:chenlinxuan@zjtfqh.com

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。

还没有评论,来说两句吧...